Las razones financieras son indicadores utilizados en el mundo de las finanzas para medir o cuantificar la realidad económica y financiera de una empresa o unidad evaluada, y su capacidad para asumir las diferentes obligaciones a que se haga cargo para poder desarrollar su objeto social.

La información que genera la contabilidad y que se resume en los estados financieros, debe ser interpretada y analizada para poder comprender el estado de la empresa al momento de generar dicha información, y una forma de hacerlo es mediante una serie de indicadores que permiten analizar las partes que componen la estructura financiera de la empresa.

Las razones financieras permiten hacer comparativas entre los diferentes periodos contables o económicos de la empresa para conocer cuál ha sido el comportamiento de esta durante el tiempo y así poder hacer por ejemplo proyecciones a corto, mediano y largo plazo, simplemente hacer evaluaciones sobre resultados pasados para tomar correctivos si a ello hubiere lugar.

Las razones financieras señalan fortalezas o debilidades en las actividades de dirección, mercadotecnia, producción, investigación y desarrollo, así como de sistemas de información para la gerencia.

Clasificación de las razones financieras.

Las razones financieras se pueden clasificar en los siguientes grupos y cada grupo pretende evaluar en elemento de la estructura financiera de la empresa:

- Razones de liquidez

- Razones de endeudamiento

- Razones de rentabilidad

- Razones de cobertura

3.1 RAZONES DE LÍQUIDEZ

Una empresa líquida es aquella que puede cumplir con las obligaciones financieras a corto plazo sin mayor problema en relación con las fecha de vencimiento.

Esta capacidad se mide normalmente en términos de relaciones diferentes:

Liquidez corriente = (Activos corrientes) / (Pasivos corrientes)

Esta es solamente una relación entre los activos a corto plazo y los pasivos a corto plazo. Los activos corrientes están compuestos por efectivo, valores negociables a corto plazo, cuentas por cobrar, inventarios y gastos pagados por anticipado.

Los pasivos corrientes están compuestos por cuentas por pagar, dividendos, impuestos adeudados dentro del año, y préstamos bancarios a corto plazo.

Las razones de liquidez permiten identificar el grado o índice de liquidez con que cuenta le empresa y para ello se utilizan los siguientes indicadores:

Capital neto de trabajo.

Se determina restando los activos corrientes al pasivo corriente. Se supone que en la medida en que los pasivos corrientes sean menores a los activos corrientes la salud financiera de la empresa para hacer frente a las obligaciones al corto plazo es mayor. Si fuera necesario cubrir pasivos a corto plazo, la empresa debería tener los activos corrientes necesarios para hacerlo.

Índice de solvencia.

Se determina por el cociente resultante de dividir el activo corriente entre el pasivo corriente (activo corriente/pasivo corriente). Entre más alto (mayor a 1) sea el resultado, más solvente es la empresa, tiene mayor capacidad de hacer frente a sus obligaciones o mejorar su capacidad operativa si fuere necesario.

Prueba ácida.

Es un índice de solvencia más exigente en la medida en que se excluyen los inventarios del activo corriente. (Activo corriente – Inventarios)/pasivo corriente.

Rotación de inventarios.

Indicador que mide cuánto tiempo le toma a la empresa rotar sus inventarios. Recordemos que los inventarios son recursos que la empresa tiene inmovilizados y que representan un costo de oportunidad.

Rotación de cartera.

Es el mismo indicador conocido como rotación de cuentas por cobrar que busca identificar el tiempo que le toma a la empresa convertir en efectivo las cuentas por cobrar que hacen parte del activo corriente. Las cuentas por cobrar son más recursos inmovilizados que están en poder de terceros y que representan algún costo de oportunidad.

Rotación de cuentas por pagar.

Identifica el número de veces que en un periodo la empresa debe dedicar su efectivo en pagar dichos pasivos (Compras anuales a crédito/Promedio de cuentas por pagar)

3.2 RAZONES DE RENTABILIDAD

Con estas razones se pretende medir el nivel o grado de rentabilidad que obtiene la empresa ya sea con respecto a las ventas, con respecto al monto de los activos de la empresa o respecto al capital aportado por los socios. Los indicadores más comunes son los siguientes:

Margen bruto de utilidad.

Mide el porcentaje de utilidad logrado por la empresa después de haber cancelado las mercancías o existencias: (Ventas – Costo de ventas)/Ventas.

Margen de utilidades operacionales.

Indica o mide el porcentaje de utilidad que se obtiene con cada venta y para ello se resta además del costo de venta, los gastos financieros incurridos.

Margen neto de utilidades.

Al valor de las ventas se restan todos los gastos imputables operacionales incluyendo los impuestos a que haya lugar.

Rotación de activos.

Mide la eficiencia de la empresa en la utilización de los activos. Los activo se utilizan para generar ventas, ingresos y entre más altos sean estos, más eficiente es la gestión de los activos. Este indicador se determina dividiendo las ventas totales entre activos totales.

Rendimiento de la inversión.

Determina la rentabilidad obtenida por los activos de la empresa y en lugar de tomar como referencia las ventas totales, se toma como referencia la utilidad neta después de impuestos (Utilidad neta después de impuestos/activos totales).

Rendimiento del capital común.

Mide la rentabilidad obtenida por el capital contable y se toma como referencia las utilidades después de impuestos restando los dividendos preferentes. (Utilidades netas después de impuestos - Dividendos preferentes/ Capital contable - Capital preferente).

Utilidad por acción.

Indica la rentabilidad que genera cada acción o cuota parte de la empresa. (Utilidad para acciones ordinarias/número de acciones ordinarias).

3.3 RAZONES DE COBERTURA

Las razones de endeudamiento permiten identificar el grado de endeudamiento que tiene la empresa y su capacidad para asumir sus pasivos. Entre los indicadores que se utilizan tenemos:

Razón de endeudamiento.

Mide la proporción de los activos que están financiados por terceros. Recordemos que los activos de una empresa son financiados o bien por los socios o bien por terceros (proveedores o acreedores). Se determina dividiendo el pasivo total entre el activo total.

Razón pasivo capital.

Mide la relación o proporción que hay entre los activos financiados por los socios y los financiados por terceros y se determina dividiendo el pasivo a largo plazo entre el capital contable.

3.4 RAZONES DE ENDEUDAMIENTO

Las razones de cobertura miden la capacidad de la empresa para cubrir sus obligaciones o determinados cargos que pueden comprometer la salud financiera de la empresa. Entre los indicadores a utilizar tenemos:

Cobertura total del pasivo.

Determina la capacidad que tiene la empresa para cubrir el costo financiero de sus pasivos (intereses) y el abono del capital de sus deudas y se determina dividiendo la utilidad antes de impuestos e intereses entre los intereses y abonos a capital del pasivo.

Razón de cobertura total.

Este indicador busca determinar la capacidad que tiene la empresa para cubrir con las utilidades los cotos totales de sus pasivos y otros gastos como arrendamientos. Para ello se divide la utilidad antes de intereses impuestos y otra erogación importante que se quiera incluir entre los intereses, abonos a capital y el monto de la erogación sustraída del dividendo, como por ejemplo el arrendamiento.

3.5 TIR

Tasa Interna de Retorno (TIR)

La Tasa Interna de Retorno (TIR) es la tasa de interés o rentabilidad que ofrece una inversión. Es decir, es el porcentaje de beneficio o pérdida que tendrá una inversión para las cantidades que no se han retirado del proyecto.

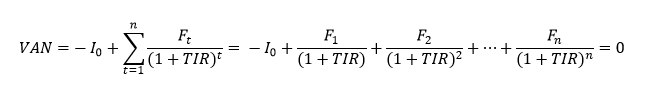

Es una medida utilizada en la evaluación de proyectos de inversión que está muy relacionada con el Valor Actualizado Neto (VAN). También se define como el valor de la tasa de descuento que hace que el VAN sea igual a cero, para un proyecto de inversión dado.

La tasa interna de retorno (TIR) nos da una medida relativa de la rentabilidad, es decir, va a venir expresada en tanto por ciento. El principal problema radica en su cálculo, ya que el número de periodos dará el orden de la ecuación a resolver. Para resolver este problema se puede acudir a diversas aproximaciones, utilizar una calculadora financiera o un programa informático.

¿Cómo se calcula la TIR?

También se puede definir basándonos en su cálculo, la TIR es la tasa de descuento que iguala, en el momento inicial, la corriente futura de cobros con la de pagos, generando un VAN igual a cero:

TIR es la tasa de descuento que hace el VPN = 0, en otras palabras es la tasa de descuento que hace que la suma de los flujos descontados sea igual a la inversión inicial (Baca, 1999).

Ft son los flujos de dinero en cada periodo t

I0 es la inversión realiza en el momento inicial ( t = 0 )

n es el número de periodos de tiempo Baca (2006), deduce que sí:

Representación gráfica de la TIR

Como hemos comentado anteriormente, la Tasa Interna de Retorno es el punto en el cuál el VAN es cero. Por lo que si dibujamos en un gráfico el VAN de una inversión en el eje de ordenadas y una tasa de descuento (rentabilidad) en el eje de abscisas, la inversión será una curva descendente. El TIR será el punto donde esa inversión cruce el eje de abscisas, que es el lugar donde el VAN es igual a cero:

TIR ≥ TMAR acéptese la inversión

TIR < TMAR rechácese la inversión

3.6 VPN

Valor Actual Neto (VAN)

El Valor Actual Neto (VAN) es un criterio de inversión que consiste en actualizar los cobros y pagos de un proyecto o inversión para conocer cuanto se va a ganar o perder con esa inversión. También se conoce como Valor neto actual (VNA), valor actualizado neto o valor presente neto (VPN).

Para ello trae todos los flujos de caja al momento presente descontándolos a un tipo de interésdeterminado. El VAN va a expresar una medida de rentabilidad del proyecto en términos absolutos netos, es decir, en nº de unidades monetarias (euros, dólares, pesos, etc).

Se utiliza para la valoración de distintas opciones de inversión. Ya que calculando el VAN de distintas inversiones vamos a conocer con cuál de ellas vamos a obtener una mayor ganancia.

Ft son los flujos de dinero en cada periodo t

I 0 es la inversión realiza en el momento inicial ( t = 0 )

n es el número de periodos de tiempo

k es el tipo de descuento o tipo de interés exigido a la inversión

El VAN sirve para generar dos tipos de decisiones: en primer lugar, ver si las inversiones son efectuables y en segundo lugar, ver qué inversión es mejor que otra en términos absolutos. Los criterios de decisión van a ser los siguientes:

VAN > 0 : el valor actualizado de los cobro y pagos futuros de la inversión, a la tasa de descuento elegida generará beneficios.

VAN = 0 : el proyecto de inversión no generará ni beneficios ni pérdidas, siendo su realización, en principio, indiferente.

VAN < 0 : el proyecto de inversión generará pérdidas, por lo que deberá ser rechazado.

No hay comentarios:

Publicar un comentario